Poolfahrzeug Versteuerung einfach erklärt!

Der Quick Guide zur richtigen steuerlichen Behandlung Ihres Fuhrparks. Von privater Nutzung, 1%-Regelung bis zur Führung eines Fahrtenbuchs.

Wie werden Poolfahrzeuge steuerlich behandelt?

Der Trend zur Shared-Mobility ist deutlich erkennbar. Firmen gehen zunehmend vom prestige-trächtigen Dienstwagen weg, und bieten Ihren Mitarbeitern ein Poolfahrzeug, das von mehreren Fahrern geteilt wird. Identisch zum Dienstwagen, möchte der Fiskus auch hier seinen rechten Anteil – der über den geldwerten Vorteil berechnet wird – beanspruchen. Ein geldwerter Vorteil entsteht, wenn Firmenfahrzeuge neben Geschäftsfahrten auch für Privatfahrten verwendet werden. Bei einem existierenden geldwerten Vorteil muss versteuert werden.

Im folgenden Quick-Guide geben wir Ihnen wertvolle Tipps zur privaten Nutzung von Poolfahrzeugen, privatem Nutzungsverbot, dem Führen eines Fahrtenbuchs sowie der 1% Methode. Zudem haben wir Ihnen zusammengefasst, welche Erleichterungen der Fiskus und welche Steuervorteile ein Fahrtenbuch gegenüber der Pauschalbesteuerung bietet.

Dienstwagen oder Poolfahrzeug – was ist der Unterschied?

Poolfahrzeuge und Dienstwagen sind Fahrzeuge, die in einem Fuhrpark eines Unternehmens geführt werden können. Ein Dienstwagen wird einem Mitarbeiter dauerhaft zugeordnet. Das Fahrzeug kann auf besondere Anforderungen zugeschnitten sein, wenn beispielsweise ein Mitarbeiter mit Behinderung das Dienstfahrzeug nutzt. Per Definition wird ein Dienstwagen ausschließlich von einem Mitarbeiter gefahren. Dieser Mitarbeiter nutzt das Fahrzeug unentgeltlich oder gegen eine Kostenbeteiligung.

Corporate CarSharing ist der Begriff für gemeinschaftlich genutzte Fahrzeuge. Poolfahrzeuge dürfen von mehreren, berechtigten Mitarbeitern gefahren werden. Der Fuhrpark an Poolfahrzeugen wird nicht von allen berechtigten Mitarbeitern gleich viel genutzt. Des Weiteren können bestimmte Poolfahrzeuge einer bestimmten Abteilung wie beispielsweise dem Vertrieb zur Verfügung stehen. Die Unterscheidung zwischen Dienstfahrzeug und Poolfahrzeug ist notwendig, um einen Dienstwagenüberlassungsvertrag aufzusetzen, oder die Nutzung von Poolfahrzeugen in Mitarbeiterverträgen festzuhalten. Des Weiteren ist die Unterscheidung auch wesentlich, wenn ein geldwerter Vorteil ermittelt werden soll. Der Fahrzeugtyp spielt ebenfalls eine Rolle.

Geldwerter Vorteil – werden Poolfahrzeuge auch privat genutzt?

Ist es vonseiten des Unternehmens erlaubt, die Poolfahrzeuge auch privat zu nutzen, dann muss das dem Finanzamt als geldwerter Vorteil angegeben werden. Der geldwerte Vorteil wird für alle zur Nutzung der Poolfahrzeuge berechtigten Mitarbeiter ermittelt. Die private Fahrzeugnutzung eines Poolfahrzeugs wird wie ein Zusatz zum Gehalt behandelt. Der Betrag, der als geldwerter Vorteil ermittelt wird, wird in der Regel zum laufenden Gehalt dazugerechnet. Es ergibt sich ein Gesamtbetrag, von dem Steuer sowie Sozialversicherungsbeiträge abgezogen werden.

Zur Ermittlung des geldwerten Vorteils können folgende zwei Methoden herangezogen werden:

- Führen eines Fahrtenbuchs

- 1%-Regel (pauschale Ermittlungsmethode)

Wird ein Fahrtenbuch als Erfassungsmethode für Privatfahrten eingesetzt, dann müssen auch Fahrten zwischen der Arbeitsstätte und der Privatwohnung berücksichtigt werden. Als Privatfahrten werden beispielsweise Fahrten zu einem Restaurant, Einkaufsfahrten, Fahrten zu Freunden und Verwandten und Urlaubsfahrten gezählt.

Versteuerung von Poolfahrzeugen - Ein-Prozent-Methode vs. Fahrtenbuch

Ob Mitarbeiter eine Besteuerung der Poolfahrzeuge durchführen müssen oder nicht, ist von einer Privat-Fahrerlaubnis abhängig. Generell sollte eine Überlassungsvereinbarung getroffen werden. In dieser Überlassungsvereinbarung wird festgelegt, ob das Fahrzeug nur beruflich genutzt wird, oder auch für den Weg zur Arbeit sowie privat genutzt werden darf. In der Überlassungsvereinbarung werden auch ergänzende Punkte zum Thema Kostenbeteiligung eingetragen. Zahlt ein Arbeitnehmer aufgrund der Überlassungsvereinbarung einen Geldbetrag zur privaten Nutzung dazu, dann muss dies sowohl bei der Ein-Prozent-Methode als auch bei der Fahrtenbuchmethode berücksichtigt werden. Zuzahlungen sind beim Corporate Carsharing üblich und vermindern den geldwerten Vorteil.

Zuzahlungen für die private Fahrzeugnutzung bedürfen einer arbeitsvertraglichen Vereinbarung. Wenn der geldwerte Vorteil geringer ausfällt als das Nutzungsentgelt, werden weder Werbungskosten noch negativer Arbeitslohn berechnet. Ob sich die Ein-Prozent-Methode oder die Fahrtenbuchmethode zur Berechnung lohnt, das hängt vom Umfang der privaten Fahrzeugnutzung ab. Die pauschale Berechnungsmethode lohnt sich in der Regel nur, wenn die Fahrzeuge regelmäßig von allen berechtigten Mitarbeitern privat genutzt werden. Bei Poolfahrzeugen ist das eher selten. Bei Poolfahrzeugen wird die Fahrtenbuchmethode bevorzugt. Diese lohnt sich auch, wenn das Poolfahrzeug abgeschrieben ist oder als Gebrauchtwagen erworben wurde. Wer einen möglichst geringen Aufwand bei der Führung von Fahrtenbüchern wünscht, der sollte die digitale Methode in Erwägung ziehen. Elektronische Fahrtenbücher ermöglichen individuelle Nachweise und eine lückenlose Aufzeichnung.

Fahrtenbuch Versteuerung

Fahrtenbücher können sich lohnen!

Das Führen von Fahrtenbüchern ermöglicht eine kilometergenaue Abrechnung des geldwerten Vorteils. Die Finanzämter haben allerdings bestimmte Anforderungen an Fahrtenbücher. Werden Fahrtenbücher von den Finanzbehörden abgelehnt, dann kann es zu teuren Nachzahlungen kommen, die in der Regel nach der Ein-Prozent-Methode berechnet werden.

Die jeweiligen Fahrten sollten möglichst zeitnah in das Fahrtenbuch eingetragen werden. Die Aufzeichnungen müssen in einem gebundenen Heft oder einer anderen geschlossenen Form erfolgen, die nicht mehr verändert werden kann. Digital käme eine nicht veränderbare Datei infrage. Das Fahrtenbuch muss lückenlos und vollständig geführt werden. Werden nachträgliche Änderungen vorgenommen, dann müssen diese gekennzeichnet werden. Ein digitales Fahrtenbuch kann Zeit sparen und eine Entlastung für Fuhrparkleiter und Fahrer sein. Das digitale Fahrtenbuch darf nicht veränderbar sein.

Mindestangaben eines Fahrtenbuchs je Kategorie

Angaben Privatfahrten | Angaben Arbeitswege | Angaben Betriebsfahrten | |

|---|---|---|---|

| Kilometerstand zu Fahrtbeginn und Fahrtende | |||

| Fahrername | |||

| Datum und Uhrzeit jeder Fahrt | |||

| Start- und Zieladresse der Fahrt | |||

| Fahrtanlass, ggf. aufgesuchter Kunde |

Corporate CarSharing – privates Nutzungsverbot

Wenn Poolfahrzeuge nicht privat genutzt werden sollen, dann muss der Arbeitgeber ein Privatnutzungsverbot aussprechen und schriftlich rechtssicher festhalten. Der Fahrzeugpool ist durch ein solches Verbot nur für betriebliche Zwecke nutzbar und der geldwerte Vorteil bei der Versteuerung von Poolfahrzeugen entfällt. Damit keine Versteuerung der Poolfahrzeuge erfolgt, muss das private Nutzungsverbot von Poolfahrzeugen schriftlich, beispielsweise in Arbeitsverträgen oder anderen rechtssicheren Dienstunterlagen, nachgewiesen werden. Die Nachweise sind beleghaft dem jeweiligen Lohnkonten beizulegen. Der Mitarbeiter kann auch einen schriftlichen Verzicht auf Privatfahrten abgeben. Eine solche Nutzungs-Verzichtserklärung kommt beispielsweise in Frage, wenn der Arbeitgeber aus außersteuerlichen Gründen (Betriebsvereinbarung) kein privates Nutzungsverbot aussprechen kann. Hat ein Mitarbeiter eine Nutzungs-Verzichtserklärung in schriftlicher Form abgegeben, so muss diese ebenfalls beleghaft dem Lohnkonto beiliegen.

Wurde die Privatnutzung der Poolfahrzeuge untersagt und ein Firmenfahrzeug wird dennoch privat genutzt, dann entsteht automatisch eine Steuerpflicht. Als Zufluss von Arbeitslohn wird die unberechtigte Privatnutzung eines Poolfahrzeugs aber erst angerechnet, wenn der Arbeitgeber keine Schadensersatzforderung gegenüber dem Mitarbeiter geltend macht. Konsequenzen und Strafen drohen dann bei Zuwiderhandlung. So kann beispielsweise eine Abmahnung des jeweiligen Mitarbeiters erfolgen oder ein Schadensersatz geltend gemacht werden. Die Sanktionen, die einem Mitarbeiter drohen können, sollten ebenfalls schriftlich festgehalten und zu den Lohnunterlagen gelegt werden. Des Weiteren kann auch die private Nutzung von Poolfahrzeugen durch Schlüsselabgaben verhindert werden.

Sie haben noch unbeantwortete Fragen rund um Poolfahrzeug Versteuerung?

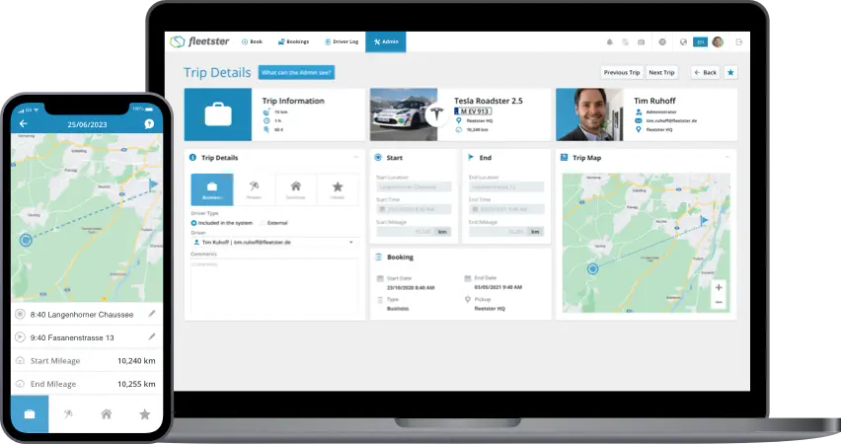

Dann melden Sie sich - unser fleetster Expertenteam unterstützt gerne bei allen Fragen und Unklarheiten bezüglich Ihres Fuhrparks